Decyzja o tym, gdzie lokować oszczędności, zależy od kilku kluczowych czynników, takich jak cel oszczędzania, horyzont czasowy, tolerancja ryzyka i aktualna sytuacja finansowa. Oto kilka popularnych opcji:

- Lokaty bankowe – Bezpieczne, ale zwykle oferujące niższe oprocentowanie niż inne formy inwestycji. Idealne, jeśli chcesz zachować kapitał i mieć szybki dostęp do pieniędzy.

- Konta oszczędnościowe – Elastyczniejsze niż lokaty, często z wyższym oprocentowaniem niż zwykłe konta bieżące, ale nadal mogą mieć niższy zwrot niż inne opcje.

- Obligacje skarbowe – Bezpieczne inwestycje emitowane przez rząd. W zależności od obligacji, mogą oferować stałe lub zmienne oprocentowanie.

- Fundusze inwestycyjne – Możliwość inwestowania w różnorodne aktywa (akcje, obligacje, nieruchomości) poprzez fundusze zarządzane przez profesjonalnych menedżerów. Wymaga zrozumienia ryzyka związanego z różnymi funduszami.

- Akcje – Możliwość wysokich zysków, ale także większe ryzyko. Dobrze jest mieć wiedzę na temat rynku akcji lub korzystać z doradztwa finansowego.

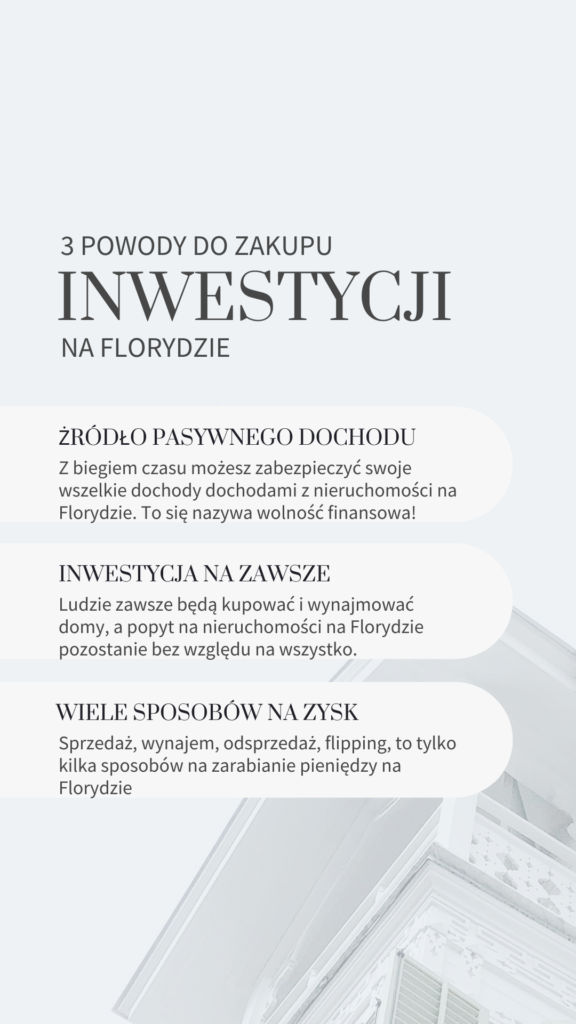

- Nieruchomości – Inwestycje w nieruchomości mogą przynieść stabilne dochody z wynajmu oraz potencjalne zyski ze wzrostu wartości nieruchomości. Wymaga to jednak znacznego kapitału początkowego i czasu na zarządzanie nieruchomościami.

- Surowce i metale szlachetne – Złoto, srebro czy ropa naftowa mogą służyć jako zabezpieczenie przed inflacją i niestabilnością rynków.

- Plany emerytalne – W Polsce to np. IKE (Indywidualne Konto Emerytalne) czy IKZE (Indywidualne Konto Zabezpieczenia Emerytalnego). Oferują korzyści podatkowe, ale są związane z długoterminowym oszczędzaniem.

- Kryptowaluty – Bardzo ryzykowne i niestabilne, ale mogą oferować wysokie zyski. Zalecane tylko dla tych, którzy są gotowi na dużą zmienność i mają odpowiednią wiedzę.

Ważne jest, aby dostosować strategię do swojego profilu ryzyka i celów. Jeśli masz wątpliwości, warto skonsultować się z doradcą finansowym, który pomoże dostosować strategię inwestycyjną do twoich indywidualnych potrzeb.

Gdzie zarobię najwięcej po zainwestowaniu moich oszczędności?

Odpowiedź na to pytanie zależy od wielu czynników, takich jak Twoja tolerancja ryzyka, horyzont czasowy i aktualne warunki rynkowe. Oto kilka opcji inwestycyjnych, które mogą potencjalnie przynieść wysokie zyski, ale także wiążą się z wyższym ryzykiem:

- Akcje: Inwestowanie w akcje firm, które mogą dynamicznie rosnąć, może przynieść wysokie zyski. Wymaga to jednak analizy rynku i odpowiedniego doboru spółek. Akcje mogą być bardzo zmienne, więc warto mieć strategię i być przygotowanym na ewentualne straty.

- Start-upy i inwestycje venture capital: Inwestowanie w start-upy lub młode firmy może przynieść bardzo wysokie zyski, ale również wiąże się z dużym ryzykiem. Wiele start-upów nie odnosi sukcesu, więc inwestycje w tej dziedzinie są bardziej ryzykowne.

- Nieruchomości: Inwestycje w nieruchomości, zwłaszcza w dynamicznie rozwijających się lokalizacjach, mogą przynieść wysokie zyski z wynajmu i wzrostu wartości nieruchomości. Wymaga to jednak dużego kapitału początkowego i czasu na zarządzanie nieruchomościami.

- Fundusze inwestycyjne z wyższym ryzykiem: Niektóre fundusze inwestycyjne, zwłaszcza te, które inwestują w akcje wzrostowe, rynki wschodzące lub technologie, mogą oferować wyższe potencjalne zwroty. Warto zwrócić uwagę na fundusze, które mają wysoką stopę zwrotu w dłuższym okresie.

- Kryptowaluty: Mogą oferować ogromne zwroty, ale są bardzo niestabilne i spekulacyjne. Inwestowanie w kryptowaluty wymaga dokładnego zrozumienia rynku i gotowości na wysoką zmienność.

- Surowce i metale szlachetne: Inwestycje w surowce, takie jak złoto, srebro, ropa naftowa, mogą przynieść zyski, zwłaszcza w okresach wysokiej inflacji lub niestabilności gospodarczej.

Wszystkie te opcje niosą ze sobą ryzyko, dlatego ważne jest, aby:

- Dywersyfikować inwestycje: Nie wkładać wszystkich oszczędności w jedną inwestycję. Rozłożenie kapitału na różne aktywa może pomóc zminimalizować ryzyko.

- Dokładnie analizować: Zrozumienie, w co inwestujesz, jest kluczowe. Badanie rynku, analizowanie trendów oraz korzystanie z profesjonalnych porad może pomóc w podejmowaniu lepszych decyzji.

- Mieć plan: Ustalenie celów inwestycyjnych i strategii może pomóc w zarządzaniu ryzykiem i osiąganiu lepszych wyników.

Jeśli jesteś nowy w inwestowaniu, warto rozważyć skonsultowanie się z doradcą finansowym, który pomoże dostosować strategię inwestycyjną do Twoich celów i profilu ryzyka.

Gdzie inwestować pieniądze aby uchronić się przed wysoką inflacją?

Aby chronić swoje oszczędności przed wysoką inflacją, warto rozważyć inwestycje, które mają potencjał przewyższenia wzrostu cen lub które są w stanie zrekompensować spadek wartości pieniądza. Oto kilka opcji inwestycyjnych, które mogą pomóc w zabezpieczeniu się przed inflacją:

- Nieruchomości: Nieruchomości mają tendencję do utrzymywania swojej wartości w czasie inflacji, a często również mogą generować stabilne dochody z wynajmu. Warto jednak pamiętać, że inwestycja w nieruchomości wymaga znacznego kapitału początkowego i czasu na zarządzanie.

- Surowce i metale szlachetne:

- Złoto: Często postrzegane jako bezpieczna przystań w czasach inflacji, ponieważ jego wartość ma tendencję do wzrostu w obliczu rosnących cen.

- Srebro, platyna: Podobnie jak złoto, mogą stanowić formę zabezpieczenia przed inflacją.

- Surowce: Inwestycje w surowce takie jak ropa naftowa czy gaz ziemny również mogą pomóc w ochronie przed inflacją, gdyż ich ceny często rosną wraz z inflacją.

- Obligacje indeksowane inflacją: Niektóre obligacje są specjalnie zaprojektowane, aby chronić przed inflacją. W Polsce są to m.in. obligacje skarbowe indeksowane inflacją. W takich obligacjach wartość kapitału oraz odsetki są dostosowywane do wzrostu inflacji.

- Fundusze inwestycyjne z ekspozycją na surowce lub nieruchomości: Fundusze, które inwestują w nieruchomości komercyjne, surowce czy REIT-y (Real Estate Investment Trusts), mogą oferować ochronę przed inflacją, gdyż ich wartości są mniej podatne na spadek w warunkach inflacyjnych.

- Akcje: Niektóre sektory, takie jak technologie, zdrowie czy surowce, mogą lepiej radzić sobie w okresach inflacji. Firmy z silną pozycją rynkową, które mogą przenosić wyższe koszty na klientów, mogą również lepiej przetrwać okresy wysokiej inflacji.

- Kryptowaluty: Choć są bardziej ryzykowne i spekulacyjne, niektóre kryptowaluty, jak Bitcoin, są postrzegane jako potencjalne zabezpieczenie przed inflacją, ponieważ ich podaż jest ograniczona. Jednak ryzyko związane z kryptowalutami jest znaczne, dlatego zaleca się ostrożność.

- Inwestycje w aktywa tangiblne: Kolekcje, dzieła sztuki, wina czy inne dobra luksusowe mogą również oferować ochronę przed inflacją, choć są bardziej specyficzne i mniej płynne.

- Plany emerytalne z indeksacją inflacyjną: W niektórych krajach istnieją plany emerytalne, które oferują zabezpieczenie przed inflacją, np. IKE (Indywidualne Konto Emerytalne) w Polsce z odpowiednimi opcjami inwestycyjnymi.

Warto również regularnie monitorować swoje inwestycje i dostosowywać strategię w odpowiedzi na zmieniające się warunki rynkowe oraz poziom inflacji. Jeśli jesteś nowy w inwestowaniu lub chcesz lepiej zabezpieczyć swoje finanse, rozważ konsultację z doradcą finansowym, który pomoże dostosować strategię do Twoich indywidualnych potrzeb i celów.